Controle de Risco – Janeiro 21

Para ações, o ano de 2020 acabou “quase” como começou. Mas em 2021, não quero perder…

Para ações, o ano de 2020 acabou “quase” como começou. Mas em 2021, não quero perder…

Em discussão anterior, http://blog.duxus.com.br/2019/11/28/funcao-duxus-de-rban%ef%bb%bf-irrbb/, foi apresentada a sugestão da função Duxus para RBAN.

Amadurecidos alguns pontos, surgiu a necessidade de revisão.

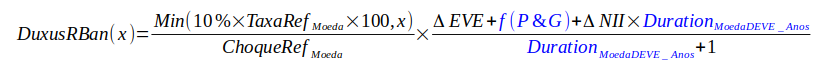

Sendo assim, seguem a sugestão revisada da função Duxus para RBAN:

As diferenças estão destacadas em relação à fórmula original, sendo:

onde:

No contexto acima, define-se por carteira relevante aquela que seja majoritária, sendo normalmente esperado tratar-se da carteira ativa. No caso de múltiplas taxas e fatores, os valores médios poderiam ser determinados por média ponderada.

A função de P&G (Perdas e Ganhos), cujo comportamento mais esperado seja de ganhos, visa modificar o impacto do ΔEVE face a existências de um “buffer” positivo (de ganho) ou negativo (de perda).

Em ambos os casos, os valores podem ocultar spreads de risco de crédito conhecidos, faz-se necessário relativar o impacto com base na proporção dada pelo retorno livre de risco sobre as taxas comerciais praticadas na carteira. Os valores com máximo e mínimo representam os controladores limítrofes de RAROC.

Uma alternativa ao uso do RAROC, que exige mais detalhes sobre uma carteira, poder-se-ia trabalhar com desconto dos valores percentuais provisionados (1 – %provisionado) como representação desta relativização de riscos de crédito conhecidos.

Novamente, a fórmula proposta pode não ser aplicável a todas as carteiras, em função de peculiaridades de composição, mas com a revisão de inclusão de P&G, aumentou-se o espectro de instituições candidatas ao seu uso.

Muito importante relembrar que o ΔEVE e ΔNII ainda não devem ser perseguidos. São eles que nos perseguem!

Atenção: conforme resolução #48 do BACEN (https://www.bcb.gov.br/estabilidadefinanceira/exibenormativo?tipo=Resolu%C3%A7%C3%A3o%20BCB&numero=48) esta fórmula não deve ser aplicada ao segmento S4, que deve utilizar ΔNII de forma “rígida”.

1 mês entre 8 meses (fevereiro a setembro) com extrapolação do risco. Objetivo é 1 de 20 (ou 95% de confiança).

Controle de risco por VaR diário extrapolado mostra perda máxima, com 95% de confiança, para o mês de junho.

O mês de maio, assim como abril, acabou positivo, com melhor desempenho nos últimos dias de maio. A volatilidade do mercado já começa a dar sinais mais evidentes de convergência para padrões normais de risco.

O estresse acabou. O risco sempre existirá.

Com a entrada do conceito de conglomerado Prudencial, o controle de bancos e demais instituições financeiras ficou mais complexo. O índice de Basileia continua a ser um bom indicador de controle (e risco) para resumir a situação de uma instituição, mas como calculá-lo?

Leia mais

Seria o timing para hedge ou outras estratégias?

Leia maisControle de risco por VaR diário extrapolado mostra perda máxima, com 95% de confiança, para o mês de maio.

Leia maisControle de risco por VaR diário extrapolado mostra perda máxima, com 95% de confiança, para o mês de abril.

Leia maisFevereiro não foi um bom mês para ações. Controle de risco por VaR diário extrapolado mostra perda máxima, com 95% de confiança, para o mês de março.

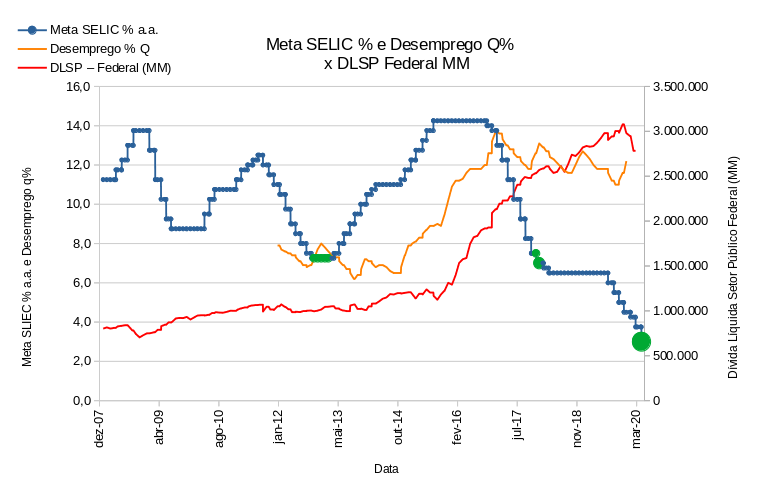

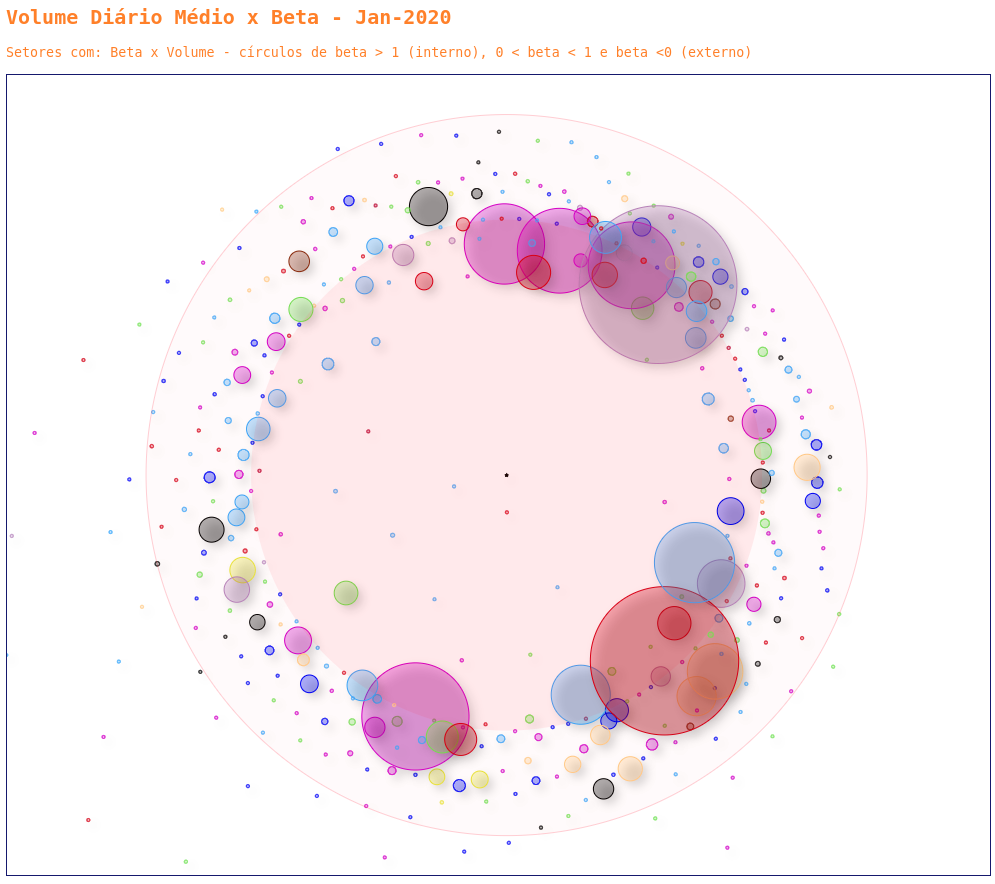

Clique para interagir com o gráfico.

Volume diário médio de janeiro de 2020 com beta de ações do Brasil não mostra volume em ações defensivas.

Leia mais