Risco de Base e o Futuro da Inflação

Risco de base é definido como o descolamento (de preços) entre instrumentos financeiros atrelados ao mesmo fator de risco ou conceito, sendo, normalmente, um instrumento real e um instrumento de hedge para travamento de rentabilidade ou eliminação de risco.

Este risco de base é muito comum em operações com commodities (obrigado Arnaldo Correa por me ensinar isso!), mas também pode ser encontrado em outros ativos.

As causas destes descolamentos podem estar relacionadas a muitos fatores, tais como:

- diferentes praças de compensação;

- qualidade do produto versus qualidade da referência negociada;

- periodicidade de precificação;

- legislação e tributos;

- oferta e demanda;

- métricas múltiplas (diferença de composições);

- etc.

Um detalhes muito importante: risco de base, diferentemente de outros riscos, não pode ser anulado, mas apenas mensurado! Ele é uma imperfeição.

Pensando em termos de inflação, a principal causa de descolamento ou do risco de base esta relacionada ao uso de métricas múltiplas.

Na prática, o fator de risco inflação é desmembrado em múltiplos fatores de risco, mais como são fatores criados sobre o mesmo conceito, há quem use como um fator único.

Há alguns índices conhecidos para retratar a inflação, cada um com sua métrica, mas a questão é se eles refletem a correção de preços ou não. Para isso, vamos analisar o IPCA (do IBGE) e o IGP-M (da FGV).

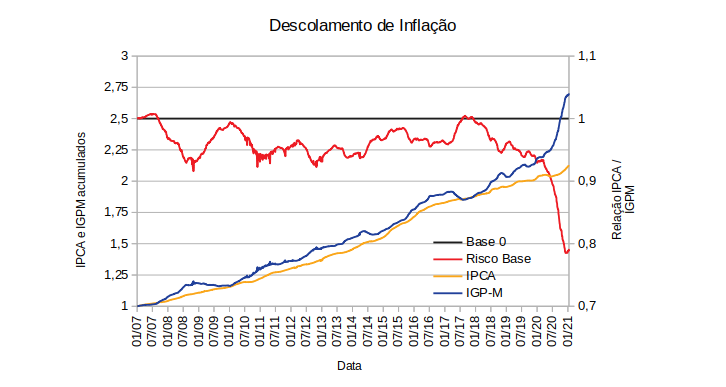

O gráfico apresentado reflete um fator acumulado de preços para inflação medida pelo IPCA e pelo IGP-M desde 2007.

As linhas azul e laranja representam, respectivamente, o corretor de inflação acumulado desde 2007 até a data atual pelo IGP-M e pelo IPCA.

A linha vermelha, representa a relação entre estes corretores ou IPCA acumulado dividido pelo IGP-M acumulado.

Toda vez que a linha vermelha equivale a 1, significa que o risco de base (histórico) entre IPCA e IGP-M se anula (mesma inflação histórica acumulada) e é possível perceber que pode demorar, mas sempre se anulam. O ciclo médio de zeragem de mínimos do risco de base entre estes índices parece ser algo em torno de 3 anos (verificação meramente visual).

Ou seja, o IPCA, que é mais atrasado do que o IGP-M para perceber mudanças preços, sempre percebe depois e se “iguala” ao IGP-M.

Focando na parte final da linha vermelha, percebemos um risco de base inédito em tamanho. Isto quer dizer que o IGP-M esta antecipando, e muito, o IPCA.

Antecipar o IPCA não significa necessariamente que o IPCA irá subir, pois o corretor de IGP-M pode ser negativo sem nenhum problema. Entretanto, dado o cenário atual, é mais provável IPCA subir mais do que o IGP-M cair para convergir para um risco de base de inflação igual a 0.

Ou seja, vem IPCA por aí!

Informação: as análises são realizadas a partir de dados e ferramentas disponíveis no Sistema de Risco de Mercado da Élin Duxus.