Na parte I e II, foi apontada a confiança em 95%, a tolerância de 1%, que define o histórico de tempo e o decaimento prévio – e ainda não razoável – de 0,94.

Falta definir amostragem, multiplicidade de ativos e validação do modelo. Neste tópico, será tratada a amostragem.

Amostragem

A amostragem representa a periodicidade com que os dados históricos são coletados e utilizados. Parece uma decisão simples, mas não é.

No Brasil, é muito comum os dados serem diários e em dias úteis. Uma sofisticação presente apenas em países em desenvolvimento. Em outras partes do mundo, há outras amostragens, principalmente a mensal.

A opção por dados diários ou mensais está muito relacionada ao custo de processamento da informação. Custo aqui significa não apenas processamento sistêmico, mas também o custo de coleta, de tratamento e armazenamento dos dados e também de análise dos resultados. Em outras palavras, VaR é caro para ser gerado e analisado. VaR diário é muito bom e muito caro.

A escolha de uma ou outra amostragem gera a questão de como se analisar outros horizontes de tempo. Quem vem resolver este problema é a regra da raiz quadrada do tempo. É claro que surgem exigências na distribuição de dados para aplicação desta regra, mas nada que já não esteja sendo exigido desde o início. Com esta regra, pode-se passar de um horizonte diário para um mensal e vice versa e mesmo extrapolar para horizontes maiores ainda, cuidando apenas para não exigir demais da regra. Ótima solução.

Outro problema – menor – que surge com amostragens temporais é a escolha dos intervalos. Por exemplo, se for semanal, pode acontecer deum ponto cair num feriado e distorcer um pouco a série.

Uma atenção especial na escolha da amostragem e no uso da regra do tempo é para não se realizar combinações sem sentido econômico e muitas vezes enganosas.

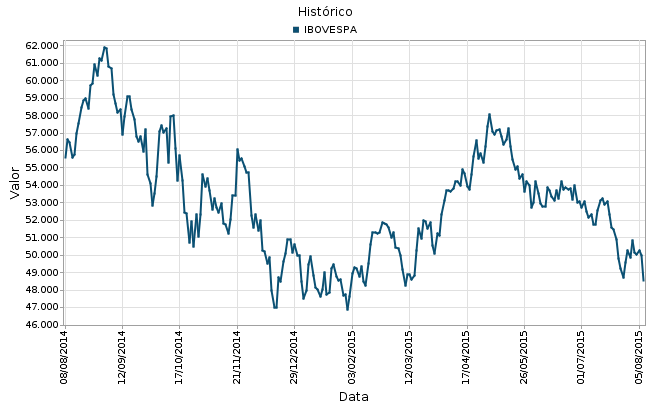

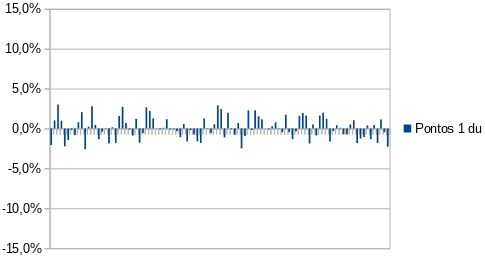

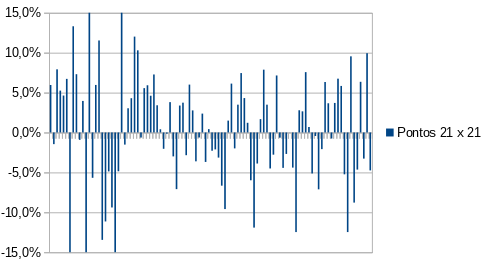

Para exemplificar melhor este último cuidado, pode-se observar o gráfico abaixo contendo um histórico de retornos diários (bons e caros) do Ibovespa.

Em seguida, e de olho nos custos, alterna-se para uma amostragem de 21 dias úteis.

Neste ponto, já é possível observar que a amostragem 21 possui uma volatilidade maior, mas que equivalerá à amostragem diária após a multiplicação por raiz de 21 (regra da raiz quadrada do tempo).

Neste ponto, já é possível observar que a amostragem 21 possui uma volatilidade maior, mas que equivalerá à amostragem diária após a multiplicação por raiz de 21 (regra da raiz quadrada do tempo).

Uma vez observadas amostragens corretas, é possível analisar a próxima tentativa.

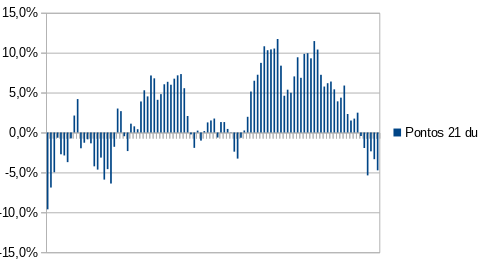

Esta última plotagem representa a amostragem diária de um retorno de 21 dias úteis. Ou seja, a amostragem é diária mas a série foi modificada para “retornos 21″(?!).

Esta última plotagem representa a amostragem diária de um retorno de 21 dias úteis. Ou seja, a amostragem é diária mas a série foi modificada para “retornos 21″(?!).

Algumas conclusões muito relevantes:

- a série modificada não respeita os quesitos de distribuição homogênea de variância nem de normalidade da distribuição

- se fosse uma distribuição normal, se fosse, a volatilidade destes retornos seria amortecida por se comparar pontos distantes 21 dias (lei dos grandes números) e não pontos diários como na série original

- o uso de um retorno de 21 dias, induz ao raciocínio de que o resultado seria a volatilidade do retorno para este intervalo de tempo e não a volatilidade diária deste retorno modificado (que não tem sentido prático).

Em resumo, a escolha no Brasil é normalmente por séries diárias. Isto é cultural. Para outros horizontes, utiliza-se a regra do tempo mesmo. Algumas vezes, são solicitadas amostragens mensais, mas o resultado é muito semelhante ao anterior.

Infelizmente, também se percebe no mercado amostragens alquimistas muito divertidas, mas muito inapropriadas para o que desejam medir: risco.

O modelo de VaR, suas variações e parâmetros são ferramentas do Sistema de Risco de Mercado, integrante da Plataforma Integrada de Risco Duxus (http://www.duxus.com.br).